Резкое понижение банковских ставок сделало ипотечный кредит выгодным капиталовложением. Приобретение собственного жилья при отсутствии необходимой суммы стало доступным семьям со средним уровнем доходов.

В 2022-м году условия получения ипотеки на квартиру предусматривают снижение процентов. Кредитующие организации также пересмотрели и дополнили обязательный пакет документов, расширили список категорий граждан, имеющих право на приобретение ипотечного жилья.

Общие моменты и тенденции 2022 года

Ипотечные кредиты и условия их выдачи на 2022 год предусматривают ужесточение требований к заемщикам. Банковские и другие финансовые структуры тщательнее проверяют платежеспособность граждан с детальным изучением кредитной историей. Если у заемщика есть серьезные нарушения платежной дисциплины, жилье в ипотеку останется недоступным.

Среди глобальных нововведений банков РФ в нынешнем году:

* минимальный годовой процент вследствие падения спроса на рынке недвижимости (до 9-9,5%);

* официальное подтверждение платежеспособности заемщиков;

* заверенный график платежей;

* снижение первоначального взноса до 20-25%.

Эксперты отмечают снижение среднего возраста заемщиков в 2022-м. Для молодых семей выгодная ипотека с небольшими ежемесячными платежами привлекательнее арендованной квартиры. Используя программу государственного субсидирования, граждане до 30 лет с двумя или тремя детьми могут приобрести жилье под 6% годовых.

Требования к заемщикам в 2022 году

Получение ипотеки одобряется при официальном трудоустройстве со стажем работы на последнем месте от 12 месяцев. В некоторых случаях для получения жилищного ипотечного кредита достаточно стажа от 3 месяцев (приоритетно в молодых развивающихся банках).

В остальных требованиях к клиентам, желающим оформить ипотеку:

* российское гражданство;

* возраст от 21 до 65 лет;

* постоянная регистрация по месту обращения в отделение кредитной организации;

* стабильный уровень доходов;

* положительная КИ (кредитная история);

* созаемщики и поручители.

*Жилье в ипотеку нерезидентам предоставляют организации с иностранным капиталом (РайффайзенБанк, ДельтаКредит, Транскапиталбанк и др.).

Какие условия можно считать выгодными при оформлении ипотечных кредитов?

Привлекательными условиями считается договор с минимальным годовым процентом без первоначального взноса. Чтобы взять ипотеку без переплат, отдавайте приоритет банку, в котором вы обслуживаетесь. Хорошими предложениями располагают учреждения с известным именем, завоевавшие лидерство по количеству клиентов.

Ипотека в банках на самых выгодных условиях – это:

* равные платежи без индексации;

* льготная государственная программа;

* специальные тарифы по приобретению жилья молодыми семьями.

Заемщикам, имеющим в собственности недвижимость, кредитующие организации способны предложить привлекательные условия быстрого получения квартиры, загородного дома в ипотеку.

Выгодными являются договора целевого жилищного займа для военнослужащих. По специальной накопительной системе контрактные солдаты РФ получают льготы, что в большинстве случаев положительно решает квартирный вопрос для семей граждан, несущих военную службу.

Основные особенности займов под залог недвижимости

Как выгодно взять недвижимость, грамотно выбрать программу? При отрицательной КИ, низком уровне доходов наличие недвижимого имущества дает заемщику неоспоримые преимущества. Кредиторы рассматривают залог как страховку при несоблюдении обязательств со стороны клиента, чаще дают одобрение на заем.

Условия ипотеки могут включать залог, не относящийся к жилищному фонду, в том числе офисы, земельные участки, паи.

В основных особенностях таких займов:

1. небольшая сумма кредитования;

2. низкая оценка имущества заявителя;

3. возможность отчуждения недвижимости при просроченных платежах (в судебном порядке).

Привлекательной стороной ссуд под залог недвижимого имущества остается снижение рисков лишиться без новой квартиры. При регулярных просрочках, больших штрафах или полном невыполнении клиентом своих кредитных обязательств банк имеет право конфисковать залог по стоимости, установленной оценщиком банка. Новое жилье не может быть изъято, не служит залоговым имуществом, остается в собственности заемщика.

Какую ипотеку можно считать выгодной?

Условия быстрого получения ипотечного кредита предполагают фиксированные % на весь срок кредитования. Низкие проценты не значат отсутствие переплат – финансовые учреждения вернут свою выгоду скрытыми комиссиями и дополнительными суммами за обслуживание.

Чтобы взять ипотеку на хороших условиях, просчитайте каждый вариант и сравните, какую сумму ваша семья потеряет за тот или иной период кредитования. Чем меньше срок выплаты кредита, тем меньше ставка, которую предлагают финансовые учреждения.

У кого есть право получить ипотеку на льготных условиях?

Что такое ипотека на жилье со льготами и что нужно для получения квартиры/дома? На условия социальной программы могут претендовать:

* граждане, жилищные условия которых не вкладываются в санитарные нормы и нормы закона о жилплощади;

* малоимущие семьи с низким уровнем дохода;

* сотрудники бюджетных организаций со стажем более 3 лет.

Возрастные ограничения льготного ипотечного кредитования – до 35 лет. К льготной категории граждан относятся также офицеры, заключившие контракт после 2005 года, военные, отслужившие до 2005-го года более трех лет, сержанты и младший офицерский состав по второму контракту.

Сумма

Стоит ли брать ипотеку, если сумма и срок займа практически лишают семью доходов? В предложениях разных кредиторов сроки погашения и максимальный размер кредита позволяют своевременно погашать долг равными частями без ущерба для семейного бюджета.

Правильный расчет позволит соразмерить доходность с уровнем ежемесячных платежей. Важно учесть случаи форс-мажора – некоторые обстоятельства не позволяют семьям иметь стабильное финансовое положение. Учитывая большой период кредитования, в подобных ситуациях сразу связывайтесь с кредитующим банком для индивидуального решения вопросов по ипотеке.

Минимальный и максимальный срок

Как купить квартиру в ипотеку с длительным сроком выплаты? Рейтинг банков подскажет, услугами какой организации потребитель пользуется чаще. Солидные финансовые структуры могут кредитовать от 3 до 30 лет, более мелкие кредитующие организации ограничиваются 10-12 годами.

В каком банке лучше получить ипотеку с увеличенным сроком? Большой период кредитования дается заемщикам, приобретающим новое жилье. Покупка недвижимости на вторичном рынке не дает большого периода на закрытие долга. Если в приоритете приобретение загородного дома или дачи, сроки могут увеличиваться до 25 лет (зависят от стоимости недвижимости и доходности заемщика).

Первоначальный взнос

Квартиры в ипотеку с первоначальным взносом – идеальное решение при наличии стартового капитала. Кроме сниженных процентов, заемщик получает уменьшенную сумму кредита (остаток стоимости нового жилья, распределенный на весь период кредитования).

Простыми словами, внесенная при покупке часть стоимости не входит в тело кредита, на нее не начисляются проценты.

Комиссии и расходы по ипотечной сделке

Оформление ипотеки несет клиентам такие статьи расходов:

* услуги оценщика залоговой недвижимости;

* подбор ипотеки на определенную сумму может включать обязательное государственное оформление квартиры/дома в собственность;

* работа ипотечных брокеров/риелторов;

* страховые взносы;

* комиссия за предоставление, рассмотрение заявки кредита.

Все об ипотеке читайте в предложениях от банков, где детально обозначены обязательства заемщика и кредитора.

Процентные ставки на готовое и строящееся жилье

Решив покупать недвижимость с ипотечным кредитованием, сравните банки, поинтересуйтесь специальными условиями. Крупные финансовые учреждения работают по партнерским программам с компаниями-застройщиками, что позволяет оформить сделку под минимальный %.

Представленная таблица дает сравнительный анализ годовых для нового жилья в разных банках РФ:

| Наименование банка | Годовой процент |

| Сбербанк | От 8,5 до 10,9% (кроме субсидирования) |

| ВТБ 24 | От 9,8 до 12,2% (льготное кредитование – 6%) |

| Россельхозбанк | От 9,2 до 9,7% |

Для вторичного жилья площадью до 65 кв.м. действуют аналогичные показатели.

Строящееся жилье приоритетно покупать лицам, уже имеющим жилплощадь. Компании-застройщики часто не соблюдают сроки сдачи новых квартир своим дольщикам. С другой стороны, новостройки дают право на неустойки в случае нарушений договоренностей и сниженные проценты на новые квадратные метры.

Готовое жилье

Оформление ипотеки под самый низкий процент осуществляется при покупке готового жилья в районах с развитой инфраструктурой. В преимуществах приобретения – богатый выбор квартир и частных домов, отсутствие рисков, что стройка затянется на неопределенный период, немедленное заселение.

В минусах приобретения такой недвижимости:

* физически изношенные коммуникации;

* юридические риски (необходима проверка жилья на предмет залога, ареста и других правовых аспектов);

* ограниченная сумма займа.

Подбор готового жилья менее рискованный в плане соблюдения инженерных технологий. Пообщавшись с соседями и сотрудниками коммунального хозяйства, можно узнать все изъяны недвижимости, после чего делать выбор в пользу той или иной жилплощади. С новостройками такой возможности нет – здесь необходимо либо нанимать специалистов сторонней компании для проверки жилья, либо самостоятельно искать недостатки и изъяны.

Новостройки

Граждане, желающие взять средства на квартиру в новостройке, лишены дополнительных юридических проверок. В преимуществах такого приобретения:

* ипотека в России выдается с пониженными процентами;

* небольшой первоначальный взнос;

* специальные предложения от компаний партнеров с выгодными условиями.

Главным минусом такого приобретения является высокая цена на жилплощадь. Новостройки – квартиры из современных материалов по новым технологиям, с технологически новым инженерным оборудованием. Некоторые застройщики также берут на себя отделочные работы, что влияет на повышение цены 1 квадратного метра. Сумма займа может стать непосильной ношей для семей со средним уровнем дохода.

Где взять информацию и как подобрать лучшее предложение от банков, расскажет следующий раздел.

Как выбрать выгодный ипотечный кредит, основные условия, на которые нужно обратить особое внимание

Как взять ипотеку на квартиру и с чего начать? В выборе программы кредитования ориентируйтесь на собственные возможности: если график платежей не укладывается в бюджетные рамки семьи, подбирайте иной вариант.

Как оформить самый выгодный заем, подскажет онлайн-заявка в финансовые подразделения.

Валюта кредита

Что нужно, чтобы взять валютный заем, и как работает в данном случае государственная программа?

В банках РФ договор составляется в долларах или евро, предусматривает приобретение вторичного и первичного жилья, отличается минимальными ставками (от двух до 8,5%). Среди требований – стандартный пакет документов клиента с личными данными поручителей или созаемщиков.

При каких условиях дают средства по льготной программе? Небольшое число кредиторов согласно предоставлять ипотеку с помощью государственного субсидирования (например, Москоммерцбанк).

Величина первоначального взноса

Лучшие предложения, где самая выгодная ставка по % – тарифы с первоначальным взносом. С чего начать оформление и выгодно ли брать кредит, рассмотрим ниже:

* снижение покупательского интереса на рынке недвижимости привело к снижению первоначальных взносов до уровня 10%;

* при первом платеже с авансом клиент не получает дополнительных комиссий;

* по желанию граждане могут вносить любую сумму первоначального взноса.

Процентная ставка

Кто может взять и что нужно для оформления ссуды по низкому проценту? 6% предлагает программа льготного кредитования, от 8,5 до 9,6% обещает клиентам Сбербанк. Небольшие кредитные структуры способны предложить тарифы с 7-8% годовых.

При рефинансировании % может варьироваться в пределах 8,5-10,2%. При выборе банка-партнера застройщик обычно предлагает хорошие условия со специальными предложениями в виде низких годовых или отсутствия дополнительных комиссий.

Зная, как оформляется и как получить ипотечный кредит, можете подготавливать документы, в том числе на залоговое имущество.

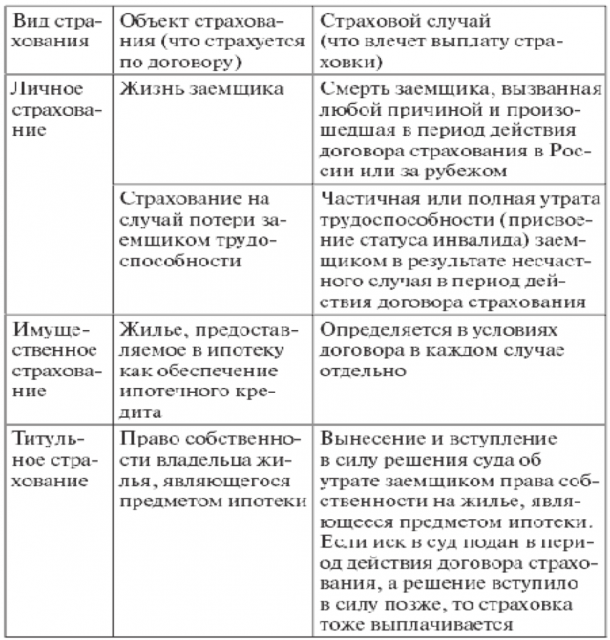

Наличие страховок и размер платежей по ним

Размер прочих комиссий

Комиссии за оформление сделки, предоставление заемных средств могут достигать 2% от суммы. Учитывая стоимость недвижимости, сумма немалая. Тщательно просчитывайте банковскую прибыль и свои расходы.

Дополнительными расходами ипотечных займов будут:

* договора имущественного страхования*;

* услуги по оформлению документов (нотариуса, юриста и пр.);

* оценочные работы;

* комиссии за обналичивание средств (расчетное обслуживание финансовых организаций);

* за открытие расчетного счета для погашения (1-2% от суммы).

*Размеры страховых платежей (вносятся каждый год) зависят от итоговой стоимости вторичного или первичного жилья. Кроме имущественного страхования договор может предусматривать страхование гражданской ответственности, жизни клиента, права собственности на недвижимость.

Особенности досрочного погашения

Плюсы и минусы досрочной выплаты по договору займа:

* если погашение приходится на первую половину периода, большая часть средств уйдет на обслуживание кредита;

* закрытие ипотеки лучше проводить в первой половине кредитного периода;

* банк пересчитывает конечную сумму погашения текущим операционным днем;

* вы лишаетесь огромных переплат по годовым %.

На сумму досрочного погашения влияет инфляция – показатель в процентах не соразмерим с ростом заработной платы. Чем больше срок ипотечного кредита, тем выше сумма к закрытию. При этом банковский договор может иметь пункт с детальным описанием, что кредитор имеете право не согласовывать с клиентом повышение ежемесячного платежа или дополнительных комиссий .

Документы для ипотеки

Как оформляется ипотека?

Инструкция для клиентов пошагово:

* выбор программы;

* сбор документов;

* подбор жилья;

* подача заявки;

* оформление (после рассмотрения в течение 5 дней и одобрения);

* подтверждение и регистрация.

Если есть возможность накопить на первоначальный взнос, отложите покупку квартиры или дома на некоторый срок. Аванс и предоплата – дополнительная привлекательность вас, как клиента, а также способ неплохо сэкономить на проценте.

Погашение ипотеки

Что нужно знать об ипотечных займах?

За вычетом % банк погашает тело кредита. При внесении средств равными частями (аннуитетная схема) онлайн-калькулятор будет показывать реальный остаток долга. Обязательные платежи вносятся любыми способами – от перечисления с банковской картой до внесения наличных через почту, кассы, терминалы.

Программы поддержки от государства

Покупка новой квартиры и кредит ипотека – идеальный вариант для молодых семей. Новая государственная программа предполагает лояльные условия с 6%-ной ставкой для молодых семей со вторым, третьим ребенком. Порядок оформления не отличается от других видов займов: клиенту необходимо собрать пакет документов, заполнить онлайн-заявку или написать заявление в представительстве банка.

С 2011 года действует новый закон, регулирующий займы на покупку жилья семьями полицейских. Работникам МВД трудно получить одобрение на крупные суммы. Они относятся к «неперспективным заёмщикам». По льготному кредитованию сотрудникам внутренних дел выдают средства, если:

* срок службы превышает 10 лет;

* имеет жилье не более 15 кв.м. на каждого члена семьи;

* проживает в коммунальной, съемной квартире, общежитии;

* находится в жилищных условиях, нарушающих санитарные и социальные нормы.

Социальная программа одобряется семьям полицейских, имеющим материнский капитал (может использоваться в качестве первоначального взноса).

Расчет и где взять

Выгодно ли брать квартиры и дома на первичном/вторичном рынке под залог приобретаемого или существующего имущества? Ипотечный калькулятор доступен практически на каждом онлайн-ресурсе банков РФ. Расчет наглядно покажет данные переплаты, обязательных платежей по займу и дополнительных комиссий. Здесь же указывается сумма, идущая на погашение страховки.

Учреждения, в числе которых максимальное количество одобренных ипотечных займов:

* Сбербанк;

* ВТБ 24;

* Возрождение;

* ДельтаКредит;

* Райффайзенбанк;

* Совкомбанк.

Как взять ипотеку без первоначального взноса – условия банков, правовые нюансы

Если честно, то ипотека — это кабала. Так ее еще не всегда одобряют. После ее получения — главное не потерять работу.

А я считаю, что ипотека помогает. Можно приложить все силы к выплате за первые 5 лет и % переплат будет минимальный. У меня есть много пар, которые брали на 15 лет, а гасили за 5. Это очень выгодно, особенно когда процент пониже.