Определение «навязанная страховка» не совсем точное. При оформлении потребительского, ипотечного кредита договор страхования заключается на добровольных началах. Если такой пункт есть в документах, доказать нежелание его подписания невозможно. Проще оформить отказ от страховки после перечисления или получения кредитных средств.

Разберемся, в какие сроки клиент вправе вернуть страховую премию, перечисленную банком на счет страховщика, и чем грозит полный отказ от заключения такого договора.

Закон о страховании

Все действия по страховым взносам, договорам, полисам и выплатам регулирует закон гражданского кодекса, позволяющий заявить о желании вернуть средства по полученной страховке. С января 2019 года указ ЦБ РФ № 3854-У позволяет отказаться от страховки без материальных потерь в течение 14 дней с момента получения средств от кредитора.

Потребители могут инициировать обращение в компанию за компенсацией по полису, если оформлен отказ от займа (некоторые финансовые учреждения дают определенный период для расторжения договора на кредит с возвратом полученных денег в полном объеме).

Что такое страховка по кредиту и для чего она нужна?

Возмещение страховых выплат регулируется законодательно, основанием служит заявление от отказа страховки по кредиту. При его подаче компания обязана компенсировать затраты, если в договоре не сказано о добровольном соглашении.

Если банк навязал страховку, это естественное желание кредитной организации обеспечить себя своевременным возвратом выданного займа. Кредиты без страхового договора незащищены с юридической стороны – в случае их непогашения отягчать долгами родственников весьма сложно.

Видов страхования огромный перечень:

- жизни и здоровья;

- имущества в залоге;

- от потери трудоспособности;

- от потери работы и др.

Неопытный потребитель обязательно попадется на уловки кредитных специалистов, вещающих об обязательном заключении такого договора. Это гарантия полного погашения займа без больших рисков для кредитора. Именно поэтому при отказе от страхования заемщику предлагаются более высокие ставки и небольшой срок погашения займа.

Поэтому добровольное страхование кредита – понятие относительное, финансовое учреждение однозначно пойдет на различные уловки, чтобы подвести заемщика к заключению такого договора.

Что страховка дает заемщику?

При получении кредита отказаться от страхования жизни, работоспособности, материальной защищенности вправе каждый заемщик. Насколько эффективны страховки при наступлении страховых случаев?

Считается, что при возникновении форс-мажора, получении травм и увечий, недееспособности клиент получает компенсацию, включая погашение кредита в финансовой организации. На практике тяжбы со страховыми компаниями становятся серьезным испытанием. Детально изучив пункты договора, потребители поймут: страховыми случаями считается лишь небольшое количество ситуаций с определенными событиями и фактами.

Услуга страхования также защищает родственников заемщика от неприятностей с банком при невыплате долга вследствие вновь открывшихся обстоятельств с потерей работы, трудоспособности и пр.

Виды кредитного страхования

Прежде чем отказаться от страховки и получить более жесткие условия получения кредита, разберем виды таких договоров. Банковские структуры могут предлагать наиболее выгодные (с их точки зрения) условия по отдельным типам страховок с полным возмещением после закрытия кредита. Здесь важно понимать, какой тип полиса предполагает компенсацию.

Следующая таблица наглядно представляет все виды страховок, предлагаемых банками при оформлении кредита:

| Тип страхования для заемщиков в банках и кредитных коммерческих организациях | Обязательные договоры без периода охлаждения (средства не возмещаются) | |

| Полис страхования жизни | Профессиональный договор для специфических профессий (спасателей, нотариусов и др.) | |

| КАСКО | Международный полис автогражданской ответственности | |

| Медицинская страховка | Страхование выезжающего за границу | |

| Имущественные риски | Страховка для мигрантов, получающих патент на трудоустройство или документы для работы на конкретной должности |

Добровольное

Невозможен отказ от страховки после получения кредита, если существует пункт о добровольном соглашении. После подписи документа заемщик лишается права на возмещение по полису. Доказать, что страховка по кредиту навязана, юридически сложно – подпись подтверждает готовность клиента сотрудничать с компанией-страховщиком и выплачивать обязательные взносы.

Однако заключенный договор страхования кредита обеспечит более высокие суммы кредитов, сниженные годовые проценты, длительные сроки для погашения долга.

Обязательное страхование

Могут ли кредитующие учреждения навязать страховку по кредиту? В ипотечном и автомобильном кредитовании присутствуют обязательные виды страховых договоров, отказаться от которых невозможно по закону. Без страховки по кредиту клиенты не смогут приобрести первичную или вторичную недвижимость, любой вид транспортных средств. Здесь действительно имеет место обязательно страхование с внесением крупных сумм на счет компании без возможности компенсации.

Что такое коллективная страховка?

Как отказаться от страховки после получения кредита, если заключен коллективный договор? Внимательно изучите предлагаемый документ.

При коллективной страховке:

- банк заключает общий договор со страховщиком;

- при досрочном, своевременном погашении кредита возврат страховки невозможен;

- ради одного заемщика финансовая структура не расторгает коллективный договор по кредитам.

Как отказаться от страховки?

Кредитование без страховки приводит к ужесточению общих условий выдачи средств. К таковым относится снижение суммы, повышение процентов (в некоторых случаях до 70-80% годовых), дополнительная подача справок. Оформление кредита со страховым оговором с дальнейшим отказом после получения денег имеет собственные нюансы: кредитор вправе изменять условия в процессе погашения без дополнительного уведомления заемщика.

Отказ от полиса страхования при получении кредита

Банковская практика предполагает выдачу средств в кредит с применением штрафных санкций при отказе от полиса. Просчитав варианты, заемщик сможет убедиться в выгодах отказа от страхования даже при условии увеличения ставки. В среднем страховка увеличивает годовой процент на 2-3 пункта. При отказе ставка поднимается примерно на тот же уровень.

Чтобы услуга страхования кредита не стала обременительным фактором, выполните следующие действия:

- заполните заявление об отказе;

- приложите копию договора;

- предоставьте квитанцию (чек, выписку) о переводе денег в счет полиса;

- сделайте копию паспорта.

В этом случае заемщикам не нужно обращаться к страховщику за возмещением после получения денег. Банковский сотрудник обязан уведомить об условиях выдачи кредита с учетом отказа клиента.

Отказ от страховки после получения кредита

Возврат страховки по кредиту инициируется на следующий день после оформления займа (за исключением автомобильных и ипотечных договоров). Подача заявления страховщику происходит в произвольной форме с приложенными копиями банковских и личных документов. Возможна отправка почтовыми службами (с описью).

Дополнительно заемщик передает договор страхования по кредиту, расчетный счет или номер банковской карты, куда в течение 7-10 рабочих дней должна быть возвращена вся сумма по страховке.

Отказ от страховки при досрочном закрытии кредита

Если ли право у банка не возвращать страховые выплаты при досрочном внесении средств по кредитным обязательствам? Здесь снова заемщиков может ждать «подводный камень» в виде коллективной страховки. В противном случае финансовое учреждение не может препятствовать возврату выплат по полису при досрочном закрытии долга.

Отказ от страховки кредита уменьшит сумму ежемесячного платежа, но увеличит общий долг из-за повышения процентов. С другой стороны, деятельность страховщиков регулируется Роспотребнадзором, куда заемщики вправе подавать жалобы на неправомерные действия в отношении страховых договоров.

Отказ от страховки в судебном порядке

Как отказаться от страховки, если компания намеренно затягивает сроки рассмотрения заявления? Действительно, сложно доказать принудительное заключение договора страхования, если на документ добровольный и стоит подпись заемщика.

Верховный суд указывает на то, что такие судебные споры – процесс затяжной. Кроме того, в некоторых регионах небольшие банковские банки работают без подобных договоров по кредитам или не отягчают ставки при отказах. Чтобы отказ от страховки кредита не принес нежелательных последствий в виде штрафных санкций, внушительной переплаты по повышенной ставке, заранее уточняйте условия и детали.

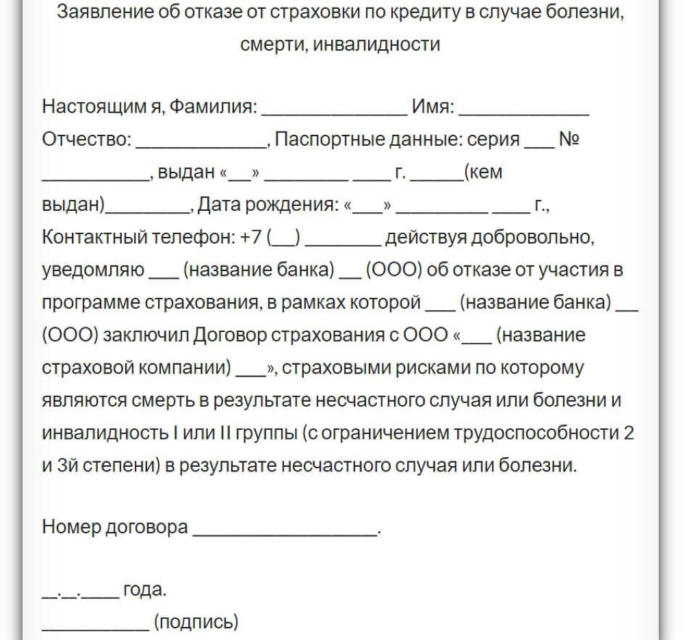

Образец заявления об отказе от страховки по кредиту

Нельзя сказать, что страхование совершенно ненужно. Добросовестные компании исправно выплачивают компенсацию при наступлении страховых случаев. При оформлении кредита страхование жизни не будет лишним – заемщики защитят своих родственников от банковских санкций в случае непогашения долга (выплатой займа будет заниматься страховщик).

Заявление от отказа страховки по кредиту не имеет четко обозначенной формы, если подается в страховую компанию (носит произвольный вид). Если обращение инициировано в представительстве банка, документ заполняется по форме конкретного финансового учреждения.

Стандартная форма выглядит так:

Судебная практика расторжения договора о страховке

Если отказ от страховки не прошел в течение периода охлаждения (по техническим причинам, злоумышленных действий сотрудников страховщика), подается судебный иск. Занимается рассмотрением таких дел арбитражный суд.

Расторжение договора в судебном порядке требует:

- копий и оригиналов всех документов, предоставляемых банком при оформлении займа;

- письменное уведомление от компании о причинах отказа в возмещении премии;

- юридически грамотного искового заявления;

- иные факты, свидетельствующие о навязанной страховке по кредиту.

Решив избавиться от страхования через суд, заемщики должны уведомить банковскую организацию о расторжении договора со страховщиком в определенный срок. В этом случае может уменьшаться период кредитования, что действует на ежемесячный платеж в сторону повышения.

Возможности отказа от страховки в крупных банках России

Можно ли взять кредит в крупном банке РФ без заключения страхового договора? Учреждения с достойной репутацией стараются устранить неудобства для клиента. Например, СберБанк дает своим клиентам до 30 дней для возмещения страховой премии. В этом случае подается заявление от отказа страховки по кредиту установленного образца, рассчитывается новый процент с оглашением всех изменений кредитного договора.

В СовкомБанке постоянным заемщикам тоже предложены интересные условия – в течение 90 дней потребители могут отказаться не только от страховки: при получении более выгодного предложения они вправе вернуть займ, и расторгнуть все договоры с кредитором.

Заключение

Закон обязывает страховые компании возвращать деньги за страховку в период охлаждения по индивидуальному договору. На практике судебные споры со страховщиками затягиваются на длительный период – сложно доказать навязанную страховку по добровольному договору с подписью заемщика.

Как вернуть страховку по кредитам — виды страхования, условия возврата

Можно ли вернуть страховку по кредиту после погашения кредита? Особенности, способы

Мне при оформлении кредита в банке Сетелем навязали страховку и какую-то программу по поиску ключей. Дома, прочитав договор, понял, что весь мой первоначальный взнос ушел на оплату этих услуг. Отправила по форме письмо с заполненными документами, через 14 дней на карту вернули деньги за все оплаченные услуги. Главное, успеть отправить письмо в течении 5 дней.