Реструктуризация — изменение графика кредитных платежей на более удобный. Чаще всего к ней прибегают граждане, испытывающие финансовые проблемы. Они увеличивают срок кредитования, в результате чего уменьшается ежемесячный платеж, оплачивать ссуду будет легче. Теперь разберемся, как подать заявление на реструктуризацию кредита, и всем ли доступна эта услуга.

Для заемщика использование этой опции станет выходом из сложной финансовой ситуации. Если он не может оплачивать кредит согласно графику, он пишет в банк заявление, проводит реструктуризацию и избавляется от проблем, связанных с просрочкой.

Если заемщик просто просрочит кредит, он столкнется с неприятностями:

- Ухудшение кредитной истории. Факт просрочки обязательно будет отражен в досье.

- Рост долга ввиду начисления пеней. Просрочка платежей однозначно приведет к ежедневному росту долга, отдавать придется гораздо больше, финансовая ситуация станет еще хуже.

- Судебные разбирательства. Если гражданин не сможет выплатить ссуду, кредитор обратится сначала к коллекторам, потом в суд. После будет арестована зарплата, счета, имущество.

Банк и заемщик составляют дополнительное соглашение, согласно которому видоизменяется график платежей. В итоге выплата долга будет проходить по более комфортному, а главное, посильному алгоритму.

Кредиторы применяют три вида помощи клиентам, попавшим в сложную финансовую ситуацию:

- Непосредственно сама реструктуризация, когда срок ссуды растягивается на более продолжительный период. По итогу снижается ежемесячная долговая нагрузка на заемщика.

- Частичные кредитные каникулы. Каникулы — тоже вид реструктуризации. При частичном их предоставлении основной долг по кредиту ставится на паузу, клиент погашает только набежавшие проценты. Невыплаченная часть основного долга переносится на другие месяцы, увеличивая срок кредитования.

- Полные кредитные каникулы. Применяются редко: в крайних случаях, когда заемщик на определенный период вообще утрачивает возможность платить. Долг ставится на паузу в полном объеме на 3-12 месяцев в зависимости от ситуации.

Чаще всего граждане сами пишут заявления, если предвидят, что их финансовое положение не позволит в дальнейшем оплачивать ссуду по графику, но бывают и исключения.

Банки могут сами предлагать изменение графика платежей заемщикам, которые уже ушли в просрочку. Это один из вариантов возвращения клиента в график: кредитору проще самому пойти навстречу и предложить помощь, чем проводить процедуру взыскания и обращаться в суд.

В этом случае вопрос, как правильно написать заявление на реструктуризацию кредита, не стоит: банк просто составит дополнительное соглашение, сформирует график и пригласит должника на подписание. Возможно и такое, что в этом случае будет предложена реструктуризация вместе с каникулами, то есть и месяца 3 полной паузы дадут, и срок возврата растянут.

Если просто написать заявление без веской на то причины, банк откажет в предоставлении помощи. Опция доступна заемщикам, которые реально оказались в сложной финансовой ситуации, материальное положение которых значительно ухудшилось, они не могут погашать ссуду, как и прежде.

В каких ситуациях можно подать заявление и получить одобрение:

- Снижение уровня дохода. Например, заемщика перевели на другую должность, он ушел на другую работу и пр. Это подтверждается справкой 2НФДЛ.

Сокращение на работе, увольнение. Подтверждается трудовой книжкой или справкой из Центра Занятости. Если сокращение только предстоит, нужна копия соответствующего уведомления сотрудника.

Проблемы со здоровьем, получение инвалидности, серьезное заболевание и пр. Все подтверждается медицинскими справками, выписками.

Проблемы со здоровьем у близкого родственника, его смерть (например, мужа). Нужны медицинские справки, заключения и документ, подтверждающий родство.

Утрата имущества от пожара, взрыва и пр.

Смерть заемщика. В этом случае за проведением реструктуризации могут обратиться его наследники. Соответственно, нужно свидетельство о смерти и документы, подтверждающие родство.

Призыв заемщика в армию. В этом случае можно попытаться получить полные кредитные каникулы: понятно, что у заемщика не будет дохода, поэтому есть все шансы, что банк пойдет навстречу.

Банк будет готов рассмотреть любые причины ухудшения финансового положения, подтвержденные документально, поэтому точного перечня документации для принятия заявления на реструктуризацию кредиторы не устанавливают. Они пишут примерный перечень допустимых документов, но указывают, что возможно предоставление и иных бумаг в зависимости от ситуации.

С вопросом как правильно подать заявление на реструктуризацию кредита, лучше обратиться к банку, который выдал ссуду. Это можно сделать по телефону горячей линии или получить информацию в отделении кредитования физических лиц.

Как стандартно проводится эта процедура:

- Клиент обращается в банк, узнает о возможности изменения платежного графика. Менеджер дает консультацию, рассказывает, что нужно для проведения реструктуризации, говорит о возможных вариантах помощи в конкретной ситуации.

- Заемщик собирает необходимые документы, посещает банк (обычно этим занимается отдел работы с проблемной задолженностью), пишет заявление.

- Заявление отправляется на рассмотрение. Если банк принимает положительное решение, он снова приглашает клиента в свой офис.

- В отделении заемщик подписывает дополнительное соглашение и знакомится с обновленным графиком платежей.

- Теперь нужно оплачивать ссуду по новому графику.

В процессе реструктуризации можно поменять не только срок кредитования, но и другие параметры сделки. Некоторые банки могут проводить изменение валюты долга, например, когда гражданин брал кредит в долларах, а теперь желает погашать его в рублях — такие изменения графиков и условий хоть редко, но встречаются на рынке.

Чтобы правильно написать заявление на реструктуризацию кредита, не обязательно искать какую-то информацию. Бланк обращения подготовит сам банк. Законодательно его форма не регулируется, поэтому можно составить документ и в свободной форме.

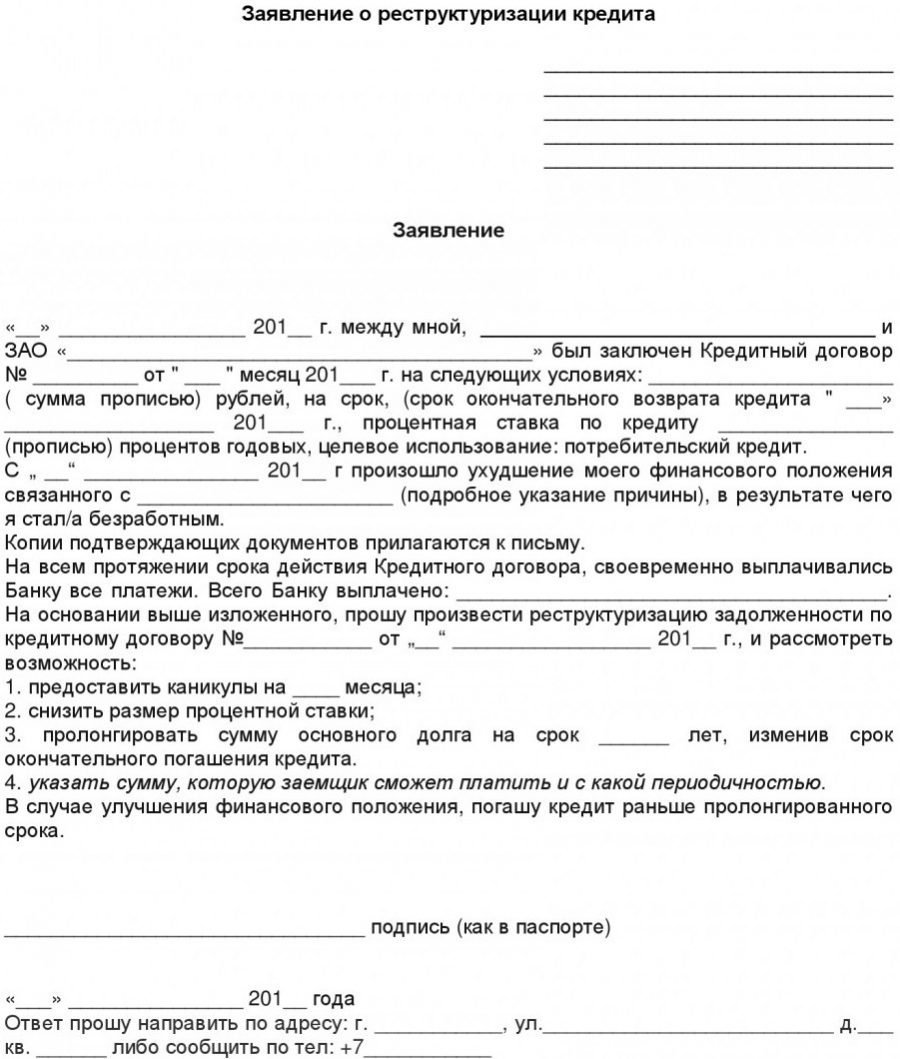

Если рассмотреть образец заявления на реструктуризацию долга, в нем отражаются следующие пункты:

- кому и от кого пишется заявление;

- дата подписания кредитного договора, который заемщик просит реструктурировать;

- начальные условия кредитования: ставка в год, срок, сумма;

- причина подачи заявления — указать, что с такого-то числа финансовое положение ухудшилось, обязательно написать причину этого;

- указание документов, подтверждающих факт ухудшения финансового положения (их копии должны быть приложены к заявлению);

- просьба о проведении реструктуризации. Нужно указать, как именно должник желает ее провести: растянуть срок, получить кредитные каникулы;

- подпись, дата, контактная информация (адрес, телефон, куда можно сообщить о результате рассмотрения).

Если вы решили лично сформировать заявление, можете придерживаться этого образца. Не обязательно подавать прошение в печатной форме, можно составить его и от руки, только пишите разборчиво.

В целом же, если банк предполагает возможность реструктуризации, он сам предоставить бланк по собственной форме и поможет его правильно заполнить.

Нет закона, который бы обязывал банки проводить изменения графика платежей по заявлению клиента даже при наличии веских на то причин. Реструктуризировать кредит или нет — это решает сам банк, законодательно он не обязан это делать.

При судебном разбирательстве заемщик может существенно снизить требуемую банком сумму, если документально докажет, что он обращался к кредитору за помощью, и тот ему отказал. В этом случае судья может принять решение списать часть начисленных пеней.

Если банк не предоставляет такой вид помощи заемщикам или отказал удовлетворить ваше заявление, вы в праве обратиться в суд, подать исковое заявление о реструктуризации кредита. При этом требование все то же — к иску нужно приложить документальное обоснование того, что эта помощь вам необходима. Кроме того, заемщик должен предложить план изменения графика, указать на сумму, которая ему посильна в виде ежемесячного платежа.

Дела такого рода рассматривают районные суды. Судебное решение может быть как положительным, так и отрицательным. Если причина веская, суд ее обязательно примет. Но могут и отказать, например, если банк пытался пойти на диалог, а должник на него не шел, если гражданин не имеет постоянной работы, часто ее меняет, если есть и другие кредиты с большими просрочками и пр.

Если суд примет положительный вердикт, банк обязан ему подчиниться. После вступления судебного решения в законную силу гражданин обращается к кредитору, и тот обязан выполнить решение.

Это уже совсем другая ситуация. Если гражданин имеет суммарный просроченный долг по кредиту больше 500 000 рублей, он может обратиться в Арбитражный суд с иском о проведении банкротства физического лица.

Если иск будет удовлетворен, должник избавиться от долгового бремени, он будет официально признан несостоятельным. При этом, если у него есть хоть какой-то доход, суд примет решение ввести план реструктуризации.

План составляет финансовый управляющий, который привлекается к процессу. Он изучает материальное положение гражданина и определяет, сможет ли он «потянуть» реструктуризацию. Если да, он же составляет план и передает его судье на согласование.

Банкротство физических лиц не обязательно заканчивается утверждением плана. Если понятно, что заявитель не сможет финансово вытянуть погашение, если его доход слишком мал, суд может отклонить предложенный план и просто признать гражданина банкротом, то есть списать все его долги — для многих банковских должников это идеальный вариант.

Реструктуризация — возможность заемщика урегулировать вопрос с проблемным долгом и при этом не понести никаких потерь. Условия реструктуризации кредитного долга мягкие, никаких штрафов и дополнительной платы за нее банки не берут. Но обращайтесь за помощью заблаговременно, провести изменение графика просроченного кредита сложнее, не многие банки одобрят заявление в этом случае.

Отличная информация, а я выкручиваюсь из последних сил на кредит собираю, организация в которой я работала обанкротилась, временные финансовые трудности. Займусь вопросом реструктуризации!